103万円の壁が廃止されるとどうなる?社会保険等の観点から中小企業が備えるべきこと

2024年末から、「103万円の壁が廃止される」というニュースがテレビやネットで数多く取り上げられています。

しかし、103万円の壁が廃止されることでどのようなメリットがあるのか、企業としてどういった準備が必要なのか、などについて詳しく把握しておらず困っている、という方も多いのではないでしょうか。

そこでこの記事では、中小企業が「103万円の壁廃止関連で知っておくべきこと」について、詳しく解説していきます。

目次

「103万円の壁」が廃止され「123万円の壁」へ引き上げ

国民民主党が目玉の公約として掲げていた年収制限の引き上げ。

103万円から178万円への引き上げを求めていましたが、2025年度の税制改正大綱には「123万円までの引き上げ」が盛り込まれました。

今後、具体的な引き上げ額がどうなるかについて、2025年2月時点ではまだ確定していません。

このような流れを辿っている年収の壁の引き上げですが、そもそも壁とは何なのか、103万円以外にはどのような壁があるのか、といった点について詳しく知りたいという方も多いはずです。

この項目では、年収の壁に関する基礎知識についてわかりやすく解説していきます。

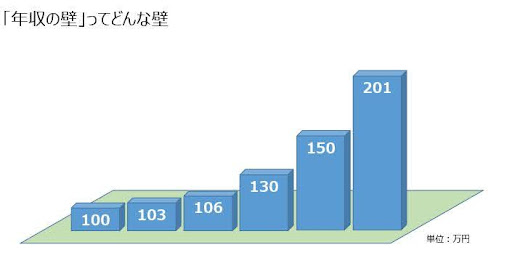

なぜ「壁」と言われるのか

出典)厚生労働省 福岡労働局「年収の壁について知ろう」p.4

年収が一定の水準を超えてしまうと、税金や社会保険などの面で労働者に負担がかかってしまうことがあります。

その結果、「年収は増えたのに手取りが減った」ということが起こってしまうのです。

このことから、「年収の壁」と表現されるようになりました。

年収の壁が存在することで、労働者は「働き控え」をするようになり、人材確保に苦しむ中小企業にとっては大きな問題となっています。

103万円以外の壁も存在する

年収の壁は、大別すると3つ存在します。

103万円の壁は「税金の壁」であり、その他にも「社会保険の壁」「家族手当に関する壁」があるのです。

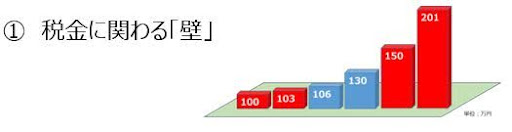

税金の壁

出典)厚生労働省 福岡労働局「年収の壁について知ろう」p.22

税金の壁には、以下の4つが存在します。

- 100万円の壁:住民税が発生する

- 103万円の壁:所得税が発生する

- 150万円の壁:収入が増えるにつれて配偶者特別控除の金額が減り始める

- 201万円の壁:配偶者特別控除がゼロになる

基本的に、年収の壁を超えるほど税負担が重くなっていきます。

大企業と比べ、アルバイトやパートで働く労働者が多い中小企業にとっては、働き控えに繋がる重要な問題となるでしょう。

社会保険の壁

出典)厚生労働省 福岡労働局「年収の壁について知ろう」p.22

社会保険の壁には、以下の2つが存在します。

- 106万円の壁:条件を満たすと社会保険への加入が義務となる

- 130万円の壁:社会保険の加入が義務となる

106万円の壁は、超えた時点でただちに社会保険への加入義務が発生するわけではありません。

「従業員数が51名以上」「学生ではない」などの条件を満たすことで、はじめて加入義務が発生します。

しかし、年収が130万円を超えた場合は、原則として社会保険に加入し、自ら保険料を支払わなければなりません。(国民健康保険・国民年金へ加入する場合もあり)

こういった事情から、税金の壁同様、社会保険の壁も働き控えに繋がる要素であるため、人材の確保に苦しむ中小企業は意識すべき壁となります。

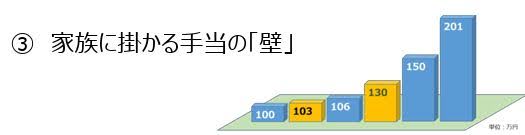

家族手当に関する壁

出典)厚生労働省 福岡労働局「年収の壁について知ろう」p.22

扶養手当や家族手当を支給している企業も少なくありませんが、一定の年収を超えた従業員を支給対象から外すケースもあります。

収入制限の額をいくらにするかは企業が自由に設定できるものの、人事院の調査によると、収入制限のラインとして「103万円」と「130万円」が多い状況です。

| 収入制限の額 | 割合 |

| 103万円 | 46.7% |

| 130万円 | 34.3% |

| 150万円 | 7.5% |

| その他 | 11.5% |

参考)人事院「民間給与の実態(令和4年職種別民間給与実態調査の結果) 表12 家族手当の支給状況及び配偶者の収入による制限の状況」

上記の通り、8割以上が「103万円」か「130万円」のいずれかに壁を設けています。

103万円の壁はいつから廃止される?

2025年度の税制改正大綱に「123万円までの引き上げ」が盛り込まれたことから、2025年から103万円の壁が廃止されることは決定的だと言われています。

しかし、国民民主党はあくまで当初の目標である「178万円までの引き上げ」を主張しています。

今も審議中であるため、具体的にいくらまで引き上げられるかは、2025年2月の段階ではまだ不透明な状態です。

参考)財務省「令和7年度税制改正の大綱」

「123万円の壁」に引き上げられた際の手取り

基礎控除額が48万円から58万円へ、そして給与所得控除の最低保証額が55万円から65万円へ引き上げられることで、控除額の合計が20万円増加しました。

その結果、所得税の壁が103万円から123万円となり、従業員の手取りが上昇します。

たとえば、年収105万円だった場合の手取りの試算結果は以下の通りです。

- 「103万円の壁」の場合:手取り約103万4,000円

- 「123万円の壁」の場合:手取り約103万9,000円

※雇用保険加入時の手取り

従業員にとって手取りが増えることは、業務へのモチベーションアップに繋がる要素ですので、企業にも大きなメリットがあると言えます。

参考)財務省「令和7年度税制改正の大綱」

178万円まで引き上げられる可能性はある?

2025年2月の時点でも、自民・公明・国民民主の間で攻防が繰り広げられており、いまだに引き上げ額が確定していません。

国民民主党は、あくまで当初の公約である「178万円までの引き上げ」を主張しています。

そういった状況の中、与党側は徐々に歩み寄りを見せ、2025年2月18日に以下のような案を提示しました。

- 年収200万円までの人は160万円まで引き上げる

- 年収200~500万円の人には2年間、133万円まで引き上げる

これに対し国民民主党は、「所得で区別すべきではない」といった反論をしており、まだ金額的な着地点が見えない状態です。

与党側としては、発言力が増している国民民主党の主張を無下にできないため、最終的には178万円までの引き上げ要求を呑まざるを得なくなる可能性もあります。

なぜ178万円までの引き上げが求められているのか

国民民主党が頑なに主張する「178万円までの壁の引き上げ」。

では、なぜ国民民主党はここまで178万円まで引き上げることにこだわっているのでしょうか。

その理由は、主に以下で解説する2点にあります。

国民の手取りを増やすため

103万円の壁は、1995年に引き上げられてから一度も変更がありません。

しかし、1995年当時は611円だった最低賃金が、現在では1054円と、1.73倍まで上昇しています。

この上昇率に対応するため、控除額の合計も「103万円 × 1.73 = 178万円」まで引き上げて国民の手取りを増やすべきだ、と主張しているわけです。

企業の人手不足を解消するため

年収の壁の引き上げは、企業の人手不足解消にも大いに役立ちます。

中小企業では、以下のような理由から慢性的な人手不足の状態に陥っているケースが少なくありません。

- 少子高齢化が進んでいる

- 大企業のような待遇を用意できないため求人への応募が少ない

- 技術革新が遅れている

しかし、年収の壁が引き上げられることで、従業員一人ひとりの労働時間が増える可能性が高まるため、人手不足の状態を打開しやすくなります。

103万円の壁廃止に際して中小企業が備えるべきこと

中小企業が103万円の壁廃止による恩恵を受けるためには、以下のように、いくつか備えておくべきことがあります。

- 従業員へ徹底周知する

- 社会保険の壁による働き控えの解消を図る

- 人件費の増加に備える

それぞれ、詳しく解説していきます。

従業員へ徹底周知する

これまでは、年収が103万円を超えると所得税がかかってしまうため、103万円を超えない範囲で働いていた従業員も多いはずです。

しかし、103万円の壁が廃止されることで、新たな税負担がないまま働く時間を増やせるようになります。

103万円の壁廃止に関するニュースは、テレビやネットで取り上げられる機会が多いものの、それでも「実際にどのようなメリットがあるのか」についてあまり理解していない従業員もいるものです。

そうしたケースを想定し、企業側が「103万円の壁廃止によるメリット」を積極的に発信し、従業員へ徹底周知していきましょう。

周知が進まなければ、企業も「労働力確保」という恩恵を受けづらくなります。

社会保険の壁による働き控えの解消を図る

税金の壁である「103万円の壁」が廃止されても、社会保険の壁である「106万円の壁」と「130万円の壁」があります。

したがって、103万円の壁がなくなっても、社会保険加入による手取り減少を避けるために働き控えをする従業員も少なくないはずです。

そのような事態を避けるために、「社会保険加入にはメリットもある」という点について丁寧に説明していくことも重要です。

- 社会保険料の半額は企業が負担する

- 老後、納付額に応じた厚生年金を受け取れる

- 状況に応じて傷病手当や出産手当が支給される

上記のように、社会保険加入にはメリットもあるので、従業員に対して丁寧にメリットを伝え、働き控えの解消を図りましょう。

人件費の増加に備える

働き控えを解消できれば、人手不足の問題も改善されます。

しかし、従業員の労働時間が増えるのですから、当然人件費は増加します。

大企業とは違い、中小企業には潤沢な資金がないケースがほとんどです。

したがって、増える人件費にすぐさま対処できないということも珍しくないでしょう。

「せっかく人手不足が解消できたのに、資金が用意できない」となっては大問題です。

そうならないよう、業務効率化を図ることで生産性を上げたり、コストカットを断行したりといった対策を早めに実施し、労働力増加に対する人件費に備えるようにしてください。

まとめ

103万円の壁廃止は、中小企業にとって追い風となる要素もあります。

しかし、資金確保や従業員への周知など、事前に入念な準備をしておかなければ、恩恵をうまく活かせません。

時代の流れに乗るために、できるだけ早急に103万円の壁廃止のメリットを活かすための取り組みを開始しましょう。

関連記事

-

【中小企業向け】メンタルヘルスケア対策は企業の義務!4つのケアと具体例を解説

従業員の心の健康は、企業の生産性や業績に直結する重要な経営課題です。とくに人材の確保・定着が課題となりやすい中小企業にとって、従業員が安心して長く働ける環境を整備するメンタルヘルスケア対策は不可欠と言えます。

2015年からストレスチェック制度が義務化されるなど、メンタルヘルスケア対策は「企業の義務」としての側面も強まっているのです。

この記事では、厚生労働省が推奨する「4つのケア」を基本に、中小企業が今すぐ取り組むべきメンタルヘルスケア対策の具体例と、法律で定められた企業の義務についてわかりやすく解説します。

-

出生時育児休業(産後パパ育休)と育児休業の違いは?併用するメリットも紹介

2022年10月から「産後パパ育休」とも呼ばれる出生時育児休業制度がスタートしました。

しかし、「従来の育児休業と何が違うの?」「どちらを使えばいいのだろう?」といった疑問を持っている方も多いでしょう。

この二つの制度は、名前は似ていますが、目的やルールが異なる全く別のものです。

そこでこの記事では、出生時育児休業と育児休業の具体的な違いや、二つの制度を併用するメリット、企業が取るべき対策について詳しく解説していきますので、ぜひ参考にしてください。

-

オンライン面接のマナー完全ガイド|服装・背景・通信環境・場所の注意点

しかしオンライン面接は、「移動時間や交通費がかからない」というメリットがある一方で、対面とは勝手が違うため、「どのような服装が適切か」「特有のマナーはあるのか」と不安を感じている方も多いのではないでしょうか。

気軽に実施できるように思えるオンライン面接ですが、画面越しであっても、服装には配慮すべきですし、「どんな背景を設定するか」「通信環境に問題はないか」といった点も評価に影響する可能性があります。

そこでこの記事では、オンライン面接で意識すべき重要なマナーについて、服装、背景、適切な場所選び、機材の確認といった観点から徹底的に解説しますので、ぜひ参考にしてください。

-

リスキリングとは?意味やリカレントとの違い、導入ステップを解説

日本企業の多くが人材不足に直面し、その打開策としてリスキリングが注目されています。本記事では、リスキリングの定義や導入ステップ、具体的な成功事例について解説します。

-

【中小企業向け】離職票の再発行手続きを徹底解説!ハローワーク・電子申請の方法から必要書類まで

退職した従業員から、離職票を紛失したので再発行してほしいと連絡があったり、離職票の再発行手続きの方法がわからず、突然の依頼に戸惑ったりしてしまう方もいらっしゃるのではないでしょうか。

離職票は、退職者が失業手当(基本手当)を受給するために不可欠で重要な書類です。再発行を求められた場合、会社は迅速かつ適切に対応する必要があります。

この記事では、中小企業向けに、離職票の再発行手続きについて、会社の義務といった基礎知識から、ハローワークでの申請、電子申請の具体的なやり方、必要書類まで網羅的に解説します。

従業員の離職が続き、対策にお悩みではありませんか? 最新の調査から明らかになった、リアルな離職理由と具体的な対策をまとめたレポートをご用意しました。

貴社の人材定着率を向上させるヒントが満載です。ぜひ、以下より無料でダウンロードしてご活用ください。

マモリノジダイとは

マモリノジダイとは

会員登録

会員登録